文/瑞财经 李姗姗

GLP-1成了“减肥神药”。其全称为胰高血糖素样肽-1,减肥的作用方式是让人降低食欲。据了解,GLP-1能够调节人体内的糖代谢平衡,在进食情况下反向抑制食欲,向身体各器官传递停止进食的信号。GLP-1最初只是一种治疗糖尿病的药物,因其与糖代谢和能量代谢有关,这才发现GLP-1能够起到减肥的副作用。GLP-1的持续火爆,不仅将开发GLP-1药物的企业推上浪尖,也为上游企业打开了资本市场的大门。五月的最后一个工作日,多肽CDMO(合同定制研发生产机构)泰德医药(浙江)股份有限公司(下称“泰德医药”)向港交所递交了招股书。透过这份招股书发现,泰德医药为中肽生化的母公司,后者曾是信邦制药(002390.SZ)旗下资产。2015年,信邦制药以20亿元收购中肽生化,却在5年后的2020年以7.18亿元的超低价格转让给泰德医药。收购中肽生化的泰德医药业绩表现不算优异,2023年营收、利润双降,净利润更是创下2015年以来新低。在多肽赛道竞争日益激烈的当下,公司产能规模也较弱,业务护城河或不足。

01金主计提15亿商誉减值后退货,创始人用IPO公司回收

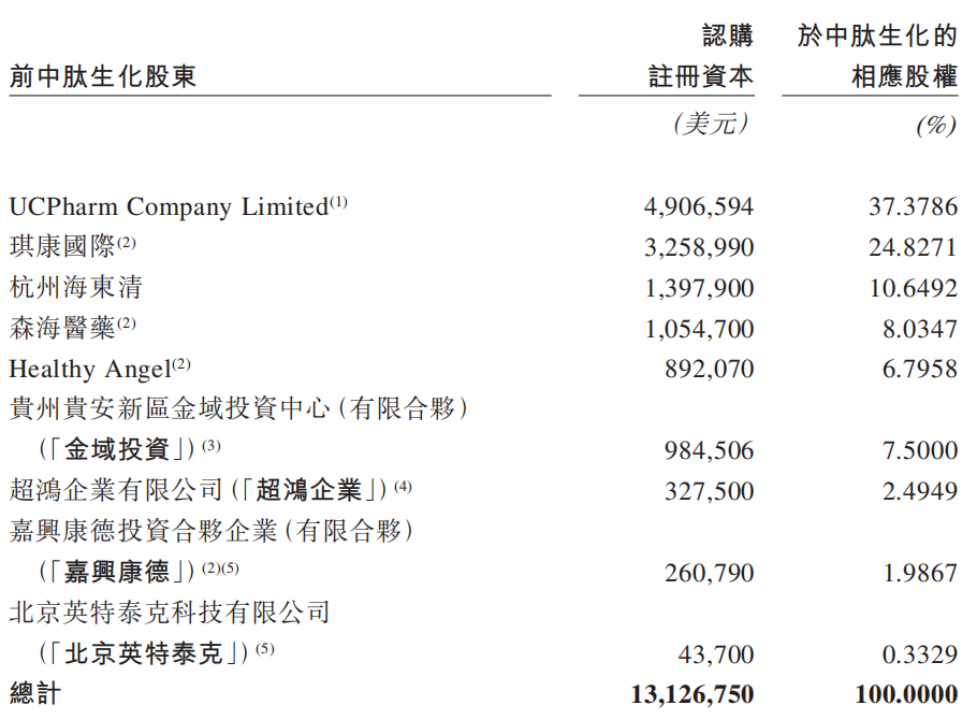

泰德医药的历史可追溯至23年前。2001年8月,国内第一批从事多肽CRDMO的企业——中肽生化诞生,注册资本为123万美元,由泰德医药的现任执行董事李湘掌握控股权。中肽生化成立后不久,徐琪、李湘莉于2003年、2005年先后加入,其中,徐琪担任中肽生化总经理,李湘莉为李湘的胞妹。目前,徐琪担任泰德医药董事长、执行董事兼CEO,李湘莉为执行董事,二人还是泰德医药现任控股股东。后经历数轮股权变动,截至2015年,中肽生化由徐琪合计持有41.98%股权,李湘合计持有37.38%股权,李湘莉合计持有10.65%股权,金域投资持有7.50%股权,超鸿企业持有2.49%股权。其中,金域投资由彼时信邦制药董事安略怀、孔令忠持有;超鸿企业则由中肽生化当时的三名员工持有。

为了给中肽生化提供更大的融资平台,徐琪、李湘、李湘莉三人决定将中肽生化卖给一家从事中医药药品生产和销售及提供医疗服务的深交所上市公司,正是信邦制药(002390.SZ)。2015年4月,信邦制药斥重金20亿元从中肽生化的全部股东手中购入中肽生化100%的股权。交易分为两部分,一是信邦制药以7.75元/股的发行价向中肽生化的前股东(森海医药、嘉兴康德除外)发行合计2.32亿股,占其当时股本总额的13.55%;二是向徐琪实际控制的森海医药、嘉兴康德支付现金2亿元。不过,当时的中肽生化账面净资产值仅有2.42亿元,评估增值率高达727.27%。由于金域投资为信邦制药的控股股东,所以此次交易构成关联交易

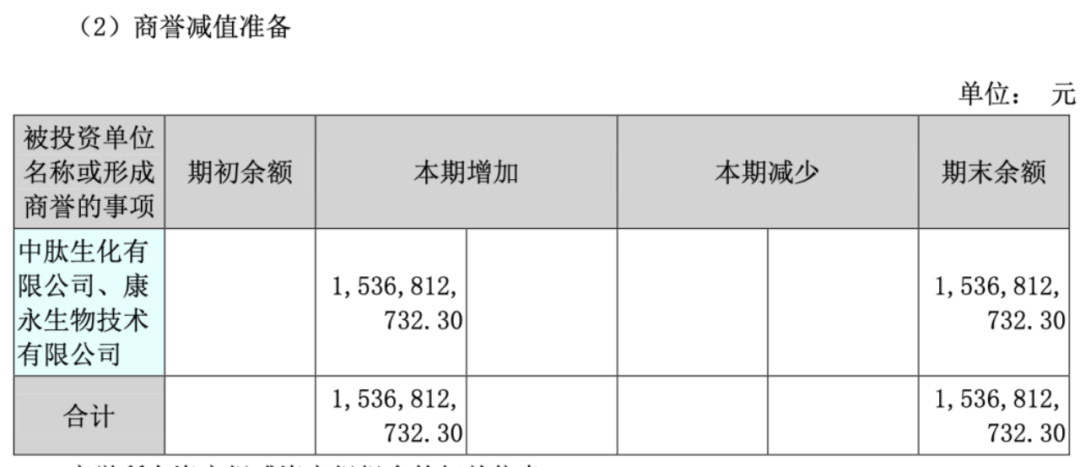

。收购完成后,李湘、徐琪还进入信邦制药的董事会,分别位居副董事长、非独立董事。当时,中肽生化承诺,在2015年至2017年实现扣非净利润不低于3.26亿元。2015年-2017年,中肽生化实现营收分别2.09亿元、2.65亿元、3.06亿元,扣非净利润分别为8253.06万元、1.24亿元、1.25亿元,完成了业绩承诺。然而,业绩承诺期刚过,中肽生化便开始出现业绩下滑。2018年,中肽生化净利润仅有6031.2万元,同比大幅下降了53.14%。信邦制药当期对中肽生化计提15.36亿元商誉减值准备,同年,信邦制药净利润转负,为-12.83亿元,而2017年净利润为3.31亿元。

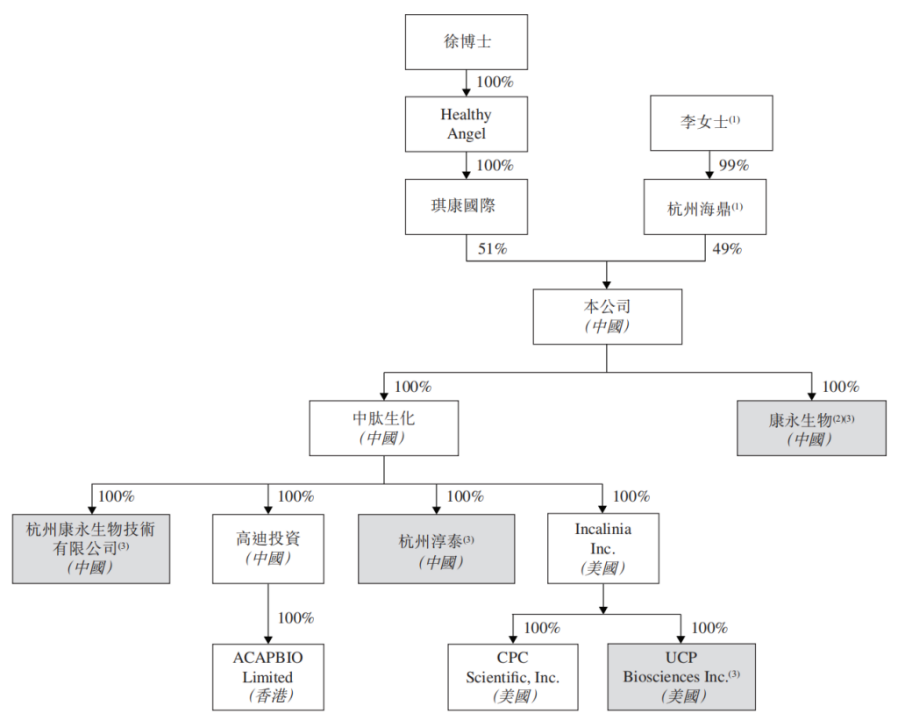

2019年,中肽生化净利润进一步下滑至4829.86万。2020年,信邦制药以中肽生化等子公司的发展存在瓶颈、需要巨额资金在海外建厂或对上市公司业绩造成较为负面影响为由,选择剥离中肽生化等公司。正因此,2020年,泰德医药诞生,注册资本为1亿元,由琪康国际及杭州海鼎(一家由李湘莉及其配偶分别拥有99%及1%的公司)分别拥有51%及49%。同年6月,信邦制药将中肽生化全部股权以“骨折价”7.18亿元转让给了泰德医药;同时,徐琪、李湘辞任信邦制药董事职位。

短短五年时间,中肽生化以高价20亿元卖给信邦制药后,又以仅仅7.5亿元重新回到徐琪、李湘莉手中,“高卖低买”后二人成为最大赢家。此外,因收购中肽生化,泰德医药形成高额商誉,2021年-2023年,公司录得商誉均为9540.6万元。

02估值一年半膨胀2.65倍,控股股东合计控制76.42%股权

重新掌握中肽生化控股权的徐琪、李湘莉,计划再度将公司估值做高,发行可转化债券、拉进外部投资者,公司估值渐次拉升。

2020年12月,泰德医药向州和达新医药发行了1亿元可转换公司债券。约定若公司进行发行可转换公司债券以外的融资且融资总额不低于1亿元,杭州和达新医药将有权按相等于该轮融资每股公司注册资本价格85%的转换价将其持有的可转换公司债券转换为公司的注册资本。

同时,还向杭州和达康肽创业投资合伙企业(有限合伙)发行了3亿元的三年期7%可转换债券。不过,已于2024年3月悉数偿还。

2021年12月,杭州和达新医药将可转换公司债券转换为泰德医药新增注册资本522.88万元,换转总额为1亿元,增资价格为19.13元/注册资本,对应公司估值为20.13亿元。

同月,琪康国际将701.75万元注册资本以1.5亿元转让给衢州海邦肽达,股权转让价格为21.38元/注册资本。

与此同时,普华夏星、杭州海邦博源、深圳民和投资、南京欧陶、海南景盛一期5家投资机构合计向泰德医药增资3.7亿元,增资价格为22.5元/注册资本,公司估值升至27.38亿元,较一年半前大幅增长了265.07%。

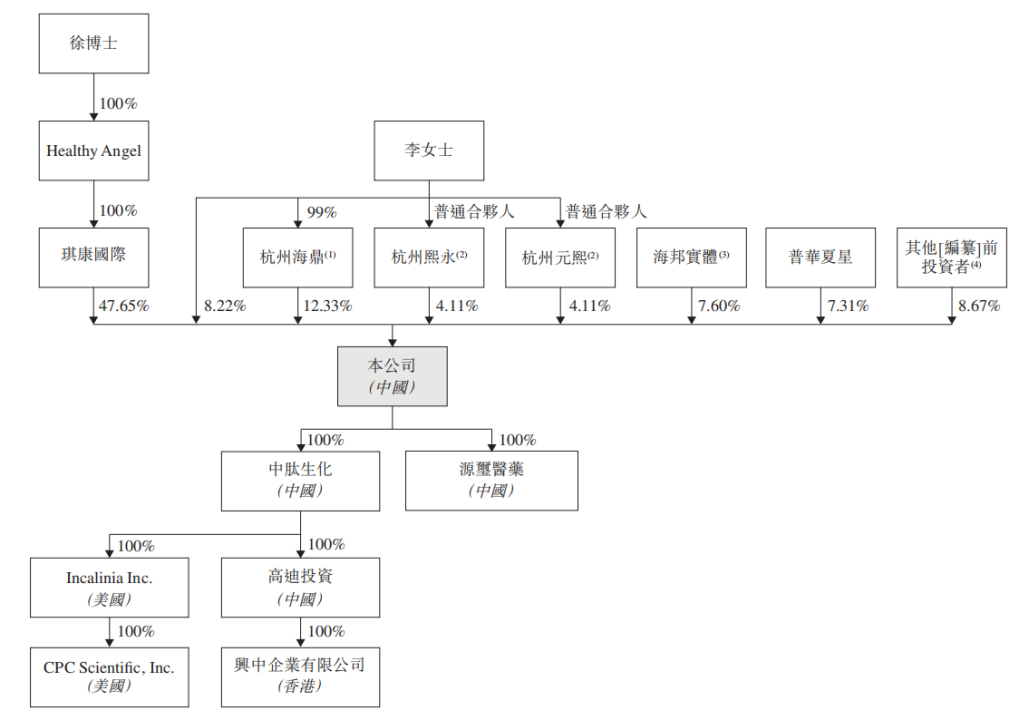

递表前,徐琪通过琪康国际持有泰德医药47.65%股权;李湘莉直接持股8.22%,并通过杭州海鼎、杭州熙永、杭州元熙间接控制20.55%股权,合计控制公司28.77%股权。徐琪、李湘莉作为公司控股股东,合计控制泰德医药76.42%股权。

此外,外部投资机构海邦实体、普华夏星分别持有公司7.6%、8.67%股权。

03净利润创新低,美日欧市场收入占比超7成

从信邦制药剥离出来后,公司业绩得以暂时回暖。2021年,泰德医药实现营业收入、净利润分别为2.82亿元、8030万元,较2019年分别增长63%、48.15%。

然而,自2022年开始,泰德医药业绩又有所下滑。招股书显示,2022年-2023年,泰德医药营业收入分别为3.51亿元、3.37亿元;净利润分别为5398万元、4890.5万元,同比分别下降32.75%、9.44%,2023年公司净利润创3年来新低。2021年-2023年,泰德医药毛利率分别为57.1%、57.3%、53.5%,整体呈下降趋势。

泰德医药在招股书中指出,公司2023年的收入之所以有所下滑,主要是由于每名客户平均收入有所下跌,而每名客户平均收入减少主要归因于泰德医药三名主要客户因其自身多肽药物开发资源、计划及周期的变化而大幅减少对其服务的需求。

报告期内,泰德医药来自前五大客户的收入占比逐年升高,各期分别为36.5%、44.8%及48.3%,分别贡献1.03亿元、1.57亿元、1.63亿元的收入;各期来自最大客户的收入占比分别为12.2%、15.4%及20.9%。

根据弗若斯特沙利文的资料,就2023年销售收入而言,泰德医药已成为全球第三大专注于多肽的合约研究、开发及生产机构(CRDMO),占全球市场份额1.5%。

目前,泰德医药的业务分为三部分,包括前期的多肽新化学分子实体(“NCE”)发现合成服务(CRO),多肽化学、制造及控制(“CMC”)开发服务(CDMO),多肽NCE及仿制药商业化生服务(CMO)。

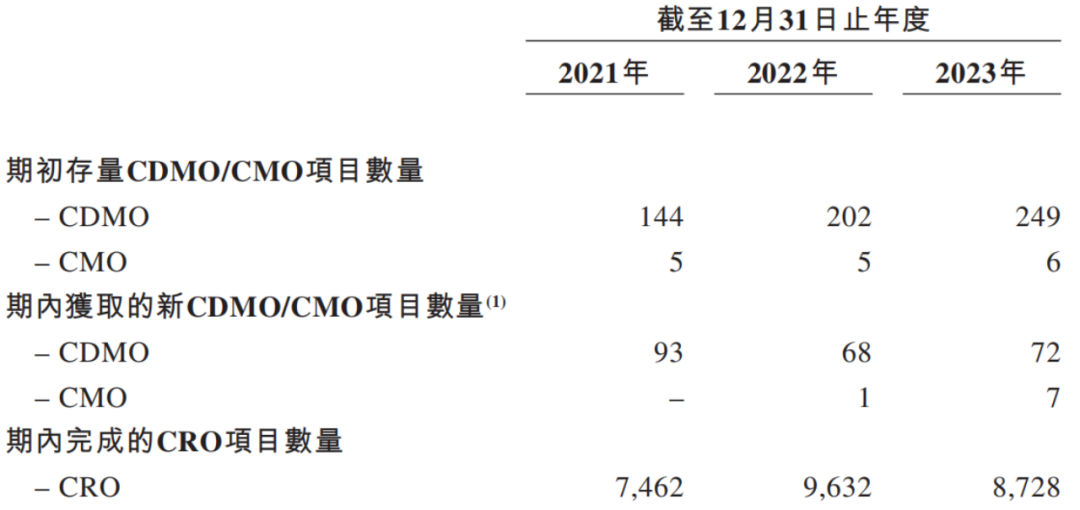

截至2023年1月1日,泰德医药的多肽项目管线包括249个CDMO项目及6个CMO项目。公司亦于2023年获得72个CDMO项目及7个CMO项目。2023年,公司完成了8,728个CRO项目。

泰德医药的项目覆盖超过50个国家,包括中国、美国、日本、欧洲、韩国及澳大利亚等主要市场。

从收入来源看,泰德医药海外收入占比也较高。2023年,泰德医药在中国内地的收入占比为22%;美国占比为34.1%;日本占比为21.8%;欧洲占比为18.6%;其他国家及地区占比为3.5%。

截至2024年5月27日,公司已与七个开发GLP-1产品的客户有九个GLP-1(胰高血糖素样肽1)药物开发项目。除了多肽外,泰德医药还开发了多元化的项目管线,专注于其他类别的TIDES药物新分子种类相关),如POC、PDC和RDC。

此外,多肽行业普遍存在产能紧缺的问题。2023年,泰德医药在杭州的cGMP合规生产设施总建筑面积超1.5万平方米,API年产能为500千克,每批产能为20千克,产能利用率为49%,能够处理多个100千克级的多肽订单。

同时,公司亦在美国和杭州有两个在建的生产设施,总建筑面积分别约为4000平方米及2.67万平方米。

不过,如此产能仍与A股多肽龙头企业诺泰生物(68876.SH)相比仍有差距,后者多肽原料药产能已达吨级以上,同时还有两个新建多肽车间在规划建设当中,预计2025年底多肽原料药产能将达到数吨级。

附:泰德医药上市发行有关中介机构清单

联席保荐人:摩根士丹利亚洲有限公司、中信証券(香港)有限公司

法律顾问:史密夫斐尔律师事务所、通商律师事务所

核数师及申报会计师:安永会计师事务所

行业顾问:弗若斯特沙利文(北京)谘询有限公司上海分公司

原文标题:多肽IPO,变成创始人的回收站

- 开元体育官方网站