文/瑞财经 孙肃博

“从北京大学肿瘤医院被安排到京西肿瘤医院,正常吗?”

知乎上,有网友这样提问道。评论区的网友众说纷纭,多半都表示不靠谱。

事实上,京西肿瘤医院与北京大学肿瘤医院的确关系匪浅,双方不仅曾共同开发了一个“早期癌症辅助筛查系统”,京西肿瘤医院的多名执业医师目前亦在北京大学肿瘤医院执业。

2014年,北京大学肿瘤医院与北大医药(000788.SZ)、北京北大医疗产业基金管理有限公司(以下称“北大医疗产业基金”)、心安(北京)医疗投资咨询有限公司(以下称“心安医疗”)共同投资设立了北京北大医疗肿瘤医院管理有限公司(以下称“肿瘤医院管理公司”)。

随后,北大医药试图通过肿瘤医院管理公司、北大医疗产业基金共同设立基金购买京西肿瘤医院65%的股权。但最终基于项目后期投资、对经营的影响等方面的考虑,收购并未完成。

转眼到2018年,一家名为佰泽医疗投资集团有限公司(以下称“佰泽医疗投资”)完成了对京西肿瘤医院的收购。六年后,佰泽医疗投资的境外上市主体“佰泽医疗集团”(以下称“佰泽医疗”)于港交所递交了招股书。

从佰泽医疗的招股书中可以发现,其董事长赵永凯正是北大医药的前董事长。当年佰泽医疗收购京西肿瘤医院时,赵永凯刚刚从北大医药辞职。加入佰泽医疗,是受到了京西肿瘤医院院长徐旭的邀请。

截至递表前,佰泽医疗拥有6家民营营利性医院的股权所有权及2家民营非营利性医院的管理权。热衷于收购医院的佰泽医疗,2021年-2023年已累计亏损了1.62亿元。

01

控股股东让出董事长之位

三年四轮融资估值增长不足2倍

1.董事长不持股但拿高薪

佰泽医疗的故事,要从2017年说起。

那一年,时任北大医药董事长的赵永凯在公司陷入“代持案”后,与董事杨骁双双辞职。

即使后续北大医药发布公告解释称,赵永凯的离职与代持案无关,但还是引发了市场的猜测。而两年后,北大医药的控股股东北大方正集团有限公司(以下称“方正集团”),在没有任何征兆的情况下,宣告破产重组。

同一年,佰泽医疗的境内主体佰泽医疗投资正式设立。次年年初,赵永凯就加入了这家公司。

彼时,北京的一家私立医院——“京西肿瘤医院”的一股东正有意出售手中股份。而这所医院的院长徐旭瞄准了时机,想寻求外部资源、组建团队以进一步发展医院。

在徐旭的协调下,佰泽医疗投资收购了京西肿瘤医院70%的权益。赵永凯,正是受到徐旭的邀请,才加入佰泽医疗投资。

值得一提的是,徐旭与赵永凯都曾在北大医药的历史股东北大医疗产业集团有限公司(以下称“北大医疗产业集团”)任职。

徐旭于2005年2月至 2012年12月先后在北大医疗产业集团任副总裁兼董事会秘书,赵永凯于2015年4月至2016年10月在北大医疗产业集团任董事。

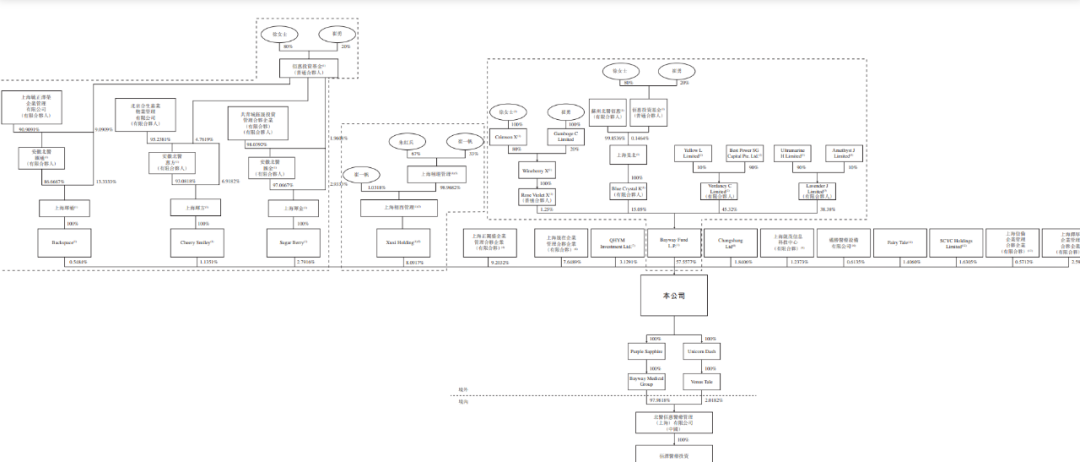

直至递表前,徐旭通过其最终控制的实体Bayway Fund L.P.、Sugar Berry、 Cheery Smiley及Backspace控制百泽医疗70.12%的股份,为公司控股股东。而赵永凯并没有于百泽医疗持有股份。

不过,瑞财经《预审IPO》穿透招股书发现,佰泽医疗于递表前,确立了一份购股权计划,但需等顺利上市后才可实施。在这份购股权计划中,赵永凯将被授出 2085.27万股购股权相关股份数目。

此外,赵永凯在佰泽医疗递表前,担任公司执行董事兼董事长。2021年-2023年,其董事酬金分别为103.5万元、157.5万元、155.3万元,均高于徐旭。

2.三年融资7.43亿元,估值仅涨不到2倍

佰泽医疗投资成立后,经过初期的数轮股权转让,苏州北医佰惠投资合伙企业(有限合伙)(以下称“苏州北医佰惠”)于2018年9月成为了其控股股东。

彼时,曹茜、崔勇及徐旭为苏州北医佰惠的执行事务合伙人北京佰惠投资基金管理有限公司(以下称“佰惠投资基金”)的股东,分别拥有约51%、20%及29%的股权。(后于2021年8月,曹茜以520万元的价格将佰惠投资基金51%股权转让给了徐旭)

作为苏州北医佰惠的唯一执行事务合伙人,佰惠投资基金拥有其1.25%的合伙权益。

2018年9月至2019年8月期间,苏州北医佰惠为支持佰泽医疗投资的营运及资金需要,对其完成了多轮注资,合共约1.92亿元。

仰赖对高级管理团队决策能力的信赖及信心,佰泽医疗投资发展初期的大部分主要投资者均选择作为苏州北医佰惠的有限合伙人以持有公司权益。

2020年4月至2021年4月,佰泽医疗投资完成了两轮外部融资,投资者包括上海栩琨企业管理有限公司(以下称“上海栩琨管理”)、正奇(北京)资产管理有限公司(以下称“正奇资产”)、安徽北医汇金股权投资合伙企业(有限合伙)(以下称“安徽北医汇金”)、安徽北医惠方股权投资合伙企业(有限合伙)(以下称“安徽北医惠方”)、宁波长商昆仲投资合伙企业(有限合伙)(以下称“宁波长商昆仲投资”)、迈胜医疗设备有限公司(以下称“迈胜医疗设备”)及深圳前海元明医疗产业投资基金(有限合伙)(以下称“深圳前海元明医疗”)。

2021年8月10日,为做好境外上市的准备,佰泽医疗投资开始进行重组。作为重组的一部分,佰泽医疗投资当时的股东向北医佰惠医疗管理(上海)有限公司(以下称“北医佰惠医疗(上海)”)转让了各自所持股权。转让完成后,佰泽医疗投资成为了北医佰惠医疗(上海)的全资子公司。

2021年10月-2021年12月,北医佰惠医疗(上海)又获得了一轮融资,投资者包括安徽北医汇金、无锡金投鲁信创业投资合伙企业(有限合伙)(以下称“无锡金投鲁信”)、山东省鲁信新旧动能转换创投母基金合伙企业(有限合伙)(以下称“山东鲁信新旧动能”)、成都鲁信菁蓉贰期创业投资中心(有限合伙)(以下称“成都鲁信菁蓉”)、深圳市泽信管理中心合伙企业(有限合伙)(以下称“深圳泽信管理”)、上海箴茂信息科技中心(有限合伙)(以下称“上海箴茂信息”)、Fairy Tale。

不过奇怪的是,北医佰惠医疗(上海)获得的此轮融资,实际投资款到账时间为投资协议签订的一年半后——2023年7月。

2021年12月底,佰泽医疗作为境外上市在开曼群岛被注册成立为获豁免有限公司。后通过一系列重组,北医佰惠医疗(上海)成为了佰泽医疗的间接全资附属公司。

2023年4月-8月,佰泽医疗获得了SCYC Holdings Limited、上海铎厚企业管理合伙企业(有限合伙)(以下称“上海铎厚企管”)及上海信伦企业管理合伙企业(有限合伙)(以下称“上海信伦企管”)的融资。

据瑞财经《预审IPO》统计,2020年4月-2023年8月,佰泽医疗集团(包括佰泽医疗、佰泽医疗投资及北医佰惠医疗(上海))共获得了四轮融资,融资金额合计7.43亿元。然而,其估值仅从9.5亿元增至了26.25亿元,仅增长了1.76倍。

值得一提的是,最后一轮融资中向佰泽医疗投资的SCYC Holdings Limited为一家于2023年3月22日在英属维尔京群岛注册成立的控股有限公司,由上海松朝煜程企业管理合伙企业(有限合伙)(以下称“上海松朝煜程”)全资拥有。而上海松朝煜程由上海毓正泽荣企业管理有限公司(以下称“上海毓正泽荣”)持股36.9979%,其亦为徐旭实控的安徽北医汇通的有限合伙人。

事实上,徐旭在通过Bayway Fund L.P.、Sugar Berry、 Cheery Smiley及Backspace控制佰泽医疗股份的过程中,其与Bayway Fund L.P.、Sugar Berry、 Cheery Smiley及Backspace之间又有多家中间实体,其中就包括佰泽医疗集团的战投者们——安徽北医汇金、安徽北医惠方及安徽北医汇通。

直至递表前,佰泽医疗由徐旭实控的主体Bayway Fund L.P持股57.56%,由徐旭实控的主体Backspace、Cheery Smile、Sugar Berry合计持股4.48%,由朱红兵实控的主体Xuxi Holding持股8.09%,由上海正阖盛企业管理合伙企业(有限合伙)持股9.2%,由上海晟荏企业管理合伙企业 (有限合伙)持股7.65%,由QHYM Investment Ltd.持股3.13%,由Changshang Ltd.持股1.84%,由上海箴茂持股1.24%,由迈胜医疗设备持股0.61%,由Fairy Tale持股1.4%,由SCYC Holdings Limited持股0.57%,由上海铎厚企管、上海信伦企管各持股2.6%、0.57%。

02

三年累亏1.6亿元

一路“买买买”致6.4亿元商誉

三年时间,佰泽医疗将融资所得款都用于了业务的发展、收购、拓展及经营。的确,自2018年6月收购第一家医院——京西肿瘤医院后,佰泽医疗一直走在“买”医院的路上。同时,其还对一些医院进行托管业务,收取托管费。

2021-2023年,佰泽医疗集团的营业收入分别为4.62亿、8.03亿和10.72亿元;年内亏损分别为6195.5万、7551.5万和2440.6万元。三年时间,佰泽医疗累计亏损了1.62亿元。

对于亏损,佰泽医疗表示,主要是受到新冠疫情的不利影响。此外,旗下医院处于爬坡期,亏损较大,拖累了业绩的整体表现。

佰泽医疗在招股书中坦言,公司计划通过此次上市募资以及利用内部财务资源及╱或银行借款为拟进行的收购活动提供资金。不过,截至递表前,佰泽医疗尚未就收购签订任何意向书或协议,也未发现任何明确的收购目标。

根据招股书,佰泽医疗于递表前最近一次收购医院系2022年收购了武陟济民医院。截至目前,其旗下共有6家民营营利性医院的股权所有权。其中,系收购而来的医院有5家,自建医院1家。

值得注意的是,佰泽医疗旗下的医院曾发生过医疗纠纷。在佰泽医疗的业绩记录期间及直至递表前,其旗下医院为解决医疗纠纷而支付的赔偿总额达190万元。

此外,在六年收购五家医院的情况下,虽然营收在不断垒高,但瑞财经《预审IPO》发现,佰泽医疗的商誉也在增长。截至2021年-2023年各期末,佰泽医疗的商誉分别为5.08亿元、6.43亿元、6.43亿元。2023年,佰泽医疗的商誉占净资产比例已高达54.68%。

佰泽医疗表示,公司不会摊销商誉,但若有事件发生或情况改变显示可能发生减值,则会至少每年进行一次减值评估。

03

大客户为托管医院

为其提供逾1亿元无息贷款

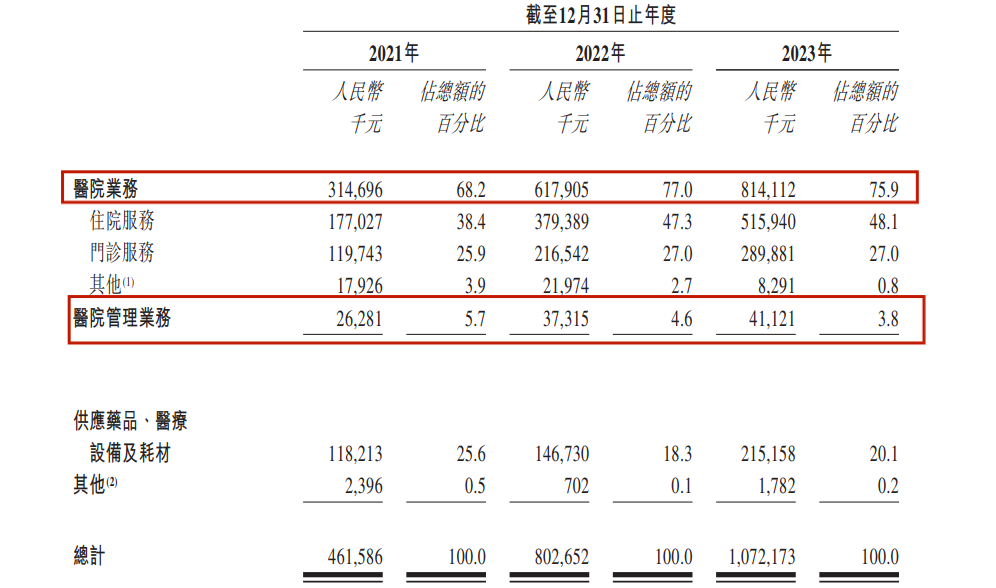

在佰泽医疗的收入构成中,2021年-2023年医院业务的收入占比分别为68.2%、77%、75.9%;医院管理业务的收入占比分别为5.7%、4.6%、3.8%。

目前,佰泽医疗旗下管理及运营两家托管医院黄山首康医院、太原市万柏林区和平社区卫生服务中心,佰泽医疗向他们收取管理费。

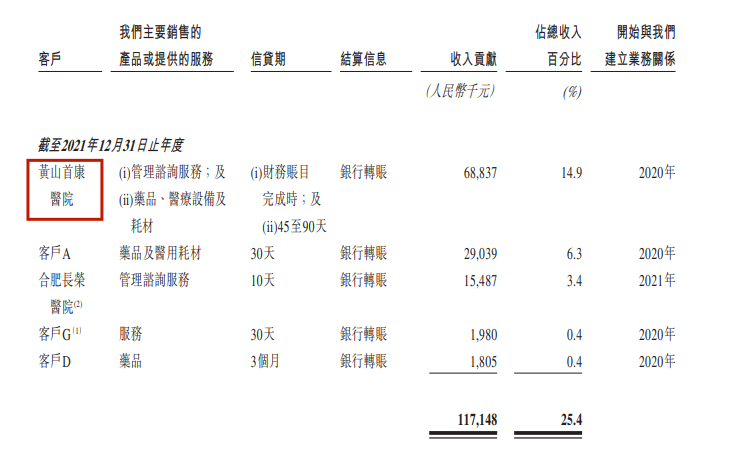

但瑞财经《预审IPO》穿透招股书发现,被托管的医院之一黄山首康医院于2021年-2023年均为佰泽医疗的第一大客户。

2021-2023年,佰泽医疗来自五大客户的收入分别占同期总收入的25.4%、18.1%及20.4%,其中来自最大客户黄山首康医院的收入分别占同期总收入的14.9%、12.9%及16.5%。

报告期内,黄山首康医院各年度收入贡献额分别为6883.7万元、1.03亿元、1.77亿元。

在关联交易额不断提升的同时,佰泽医疗的应收账款数额也在持续提升。2021年至2023年,佰泽医疗来自黄山首康医院的贸易应收账款分别为2662.7万元、3791.1万元、4257.1万元;其他应收款项分别为1.46亿元、1.77亿元和1.84亿元。

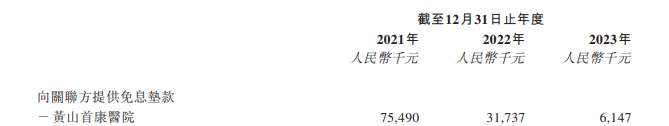

值得注意的是,佰泽医疗还同时于2021年-2023年期间合计为黄山首康医院提供了约1.13亿元的无息借款,以及5.63亿元的融资担保。

然而,佰泽医疗自己本身也在向银行借款。截至2021年-2023年各期末,佰泽医疗的银行借款分别为1.23亿元、2.05亿元、3.34亿元。截至2023年12月31日,佰泽医疗需于一年内偿还的借款为2.57亿元。而同期,其现金及现金等价物仅有2.42亿元。

此外,瑞财经《预审IPO》了解到,佰泽医疗在托管黄山首康医院、太原市万柏林区和平社区卫生服务中心的同时,还分别持有这两家医院的相关举办者权益。

所谓举办者权益,即民办非企业单位举办者持有的权益。举办者有权向民办非企业单位查询捐赠财产的使用和管理情况,并提出意见和建议,且如组织章程细则有所规定,也可享有相关民办非企业单位的其他营运权(如提名执行委员会成员),但无权以相关民办非企业单位的股息或其他分派形式收取经济利益,或在相关民办非企业单位清盘时获取任何剩余资产。

截至2021年、2022年及2023年12月31日,佰泽医疗就收购托管医院的举办者权益而支付的代价金额分别为1.83亿元、1.78亿元及1.73亿元,分别占截至同日资产总值的10.3%、8.4%及7.8%。

附:佰泽医疗上市发行中介机构清单

独家保荐人:招银国际融资有限公司

法律顾问:周俊轩律师事务所与北京市通商律师事务所联营、通商律师事务所、迈普达律师事务所(香港)有限法律责任合伙

核数师及申报会计师:毕马威会计师事务所

独立行业顾问:弗若斯特沙利文

原文标题:佰泽医疗头举6亿商誉IPO,实控人让出董事长之位

- 开元体育官方网站