无营收、无利润企业冲刺IPO的戏码,似乎最常在医药板块上演。

据悉,近日华芢生物科技(青岛)股份有限公司(以下简称“华芢生物”)已递交招股书,拟根据上市规则第18A章于港交所主板挂牌上市,联席保荐人为华泰国际、中信证券。

招股书介绍,华芢生物主攻伤口愈合的多功能疗法,重点推进PDGF(血小板衍生生长因子)药物的研发、生产及商业化。目前公司管线拥有10款候选产品,含7款PDGF产品,覆盖烧烫伤、糖足、新鲜创面、压疮、放射性溃疡等创面愈合适应症。

单就PDGF这一赛道发展前景而言,华芢生物的商业价值还是可想象的。

资料显示,2022年,我国生长因子药物市场规模为55亿元,预计2026年将增至86亿元,2022-2026复合年增长率为11.8%。可以看出,市场规模不大,仍然处于早发阶段(我国生物制药市场目前还没有PDGF产品),能率先布局的企业容易快速形成优势。

据了解,华芢生物核心产品Pro-101-1是我国治疗烧烫伤临床开发进度最快的PDGF候选药物,也是最先进的PDGF候选药物。

不过,产品商业化还有些遥远。根据华芢生物计划,将于2025年第三季度启动Pro-101-1的III期临床试验,并于2027年在中国推出该产品。而另一核心产品Pro-101-2也正处于II期临床阶段。

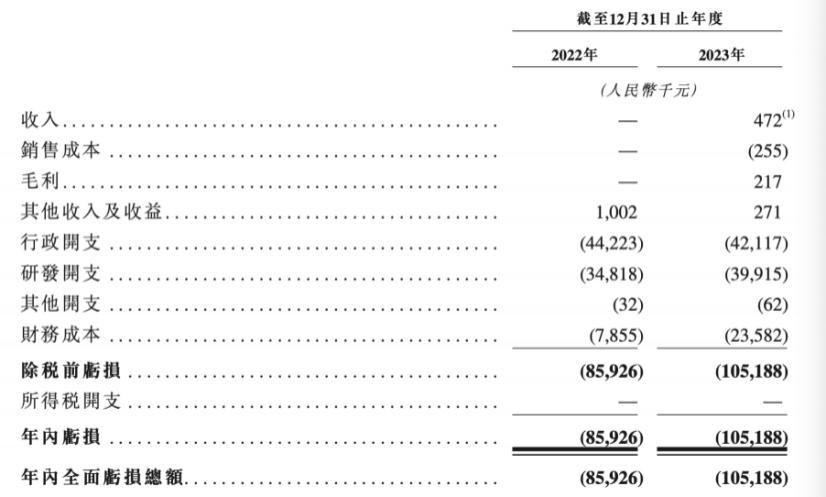

因此,当前华芢生物仍未正式创收。招股书显示,2022-2023年,华芢生物分别实现营收0、47.2万元,亏损-8592.6万元、-1.05亿元。

其中,亏损问题较为突出,或在于研发等方面的开支较大。根据招股书,2022-2023年,公司研发费用分别为3481.8万元、3991.5万元,占同年开支总额的44.1%、48.7%。

整体来看,产品开发周期漫长且耗资高昂,是华芢生物主要面临的发展困境,但这也是医药行业的常态。

同花顺数据显示,2021-2023年,申万医药生物行业493家上市公司中,已披露2023年年报的259家企业研发投入合计金额分别为649.90亿元、754.91亿元和811.00亿元,呈现持续攀升态势,2022年和2023年同比增幅分别为16.16%和7.43%。

可以说,医药研发技术壁垒较高,商业化进程较慢,十分考验相关企业的发展耐心,当然资本市场也清楚这一点,因此更为看重的是企业能否基于不断的“输血”,坚持业务布局,并做出阶段性成果,以增强投资者信心。

而从现阶段产品表现来看,华芢生物的确可以称得上一个潜力较强的选手,所以也不乏资本对其投以关注。

根据天眼查,华芢生物已获得两轮融资。2021年10月,公司完成A轮融资,投资方为鼎晖投资;2023年5月,公司获得3亿元B轮融资,由青岛高科认购,投后估值约33亿元。

另外,据悉,华芢生物曾与青岛高科产业发展有限公司签署战略投资合作协议,在青岛市崂山区落地华芢生物总部项目,建设包括TPG凝胶在内的一类新药研发、生产、销售、办公总部基地。

因此,目前华芢生物的现金流状况较好。根据招股书披露,华芢生物2023年的现金及现金等价物达到2.41亿元,相较于上一年的1576.5万元有较大提升,

不过,到了“闯关”港交所这一阶段,华芢生物还是需要加快“自我造血”,才能证明自己是一个“好标的”。

原文标题:招股书中亏损数据瞩目,华芢生物赴港IPO底气从何而来?

- 开元体育官方网站